Hürden bei Gründerkrediten

Aufwendiger wird es vor allem bei Praxisgründungen und -übernahmen: Neben einer aus Bankensicht meist nicht ausreichenden Liquiditätslage spielt gerade hier die Angemessenheit der zur Verfügung stehenden Sicherheiten eine wesentliche Rolle. Um die Bankinstitute zu überzeugen, reichten in der Vergangenheit ein vernünftig geplantes und von einer vom Kreditgeber akzeptierten Institution wie der zuständigen Kammer begleitetes Existenzgründungskonzept sowie vom Steuerberater angefertigte Liquiditäts- und Rentabilitätsberechnungen für die ersten Jahre nach der Gründung zur Kreditvergabe meist aus. Mittlerweile hat aber die Bedeutung werthaltiger Sicherheiten für Banken enorm zugenommen.

Hintergrund

„Basel IV“

Unter dem Stichwort „Basel IV“ versteht man weitere Vorschriften des Basler Ausschusses der Bank für Internationalen Zahlungsausgleich (BIZ) zur Regulierung von Banken, die 1988 mit „Basel I“ aufgrund der ungenügenden bisherigen Bankenregulierungen begannen. Gerade die Finanzkrise ab 2007 legte die Schwachstellen besonders offen.

„Basel IV“ sollte bei Kreditwünschen in Gesprächen mit der Bank eigenständig angesprochen werden. Auch wenn bankseitig derzeit noch kaum konkrete Details genannt werden, kann es sinnvoll sein, dem jeweiligen Kreditinstitut zu verdeutlichen, dass man Wert darauf legt, sich früh mit den möglichen Folgen der Regulierung vertraut zu machen. Dies können eine zunehmende Offenlegung weiterer wirtschaftlicher Praxisdaten oder, wie im Fallbeispiel, höhere Anforderungen an die Qualität von Kreditsicherheiten sein.

Als Siegfried W. und Joachim K. der ersten Bank, übrigens der langjährigen Hausbank von K., ihr Gründungskonzept präsentierten, waren beide zukünftigen Jungunternehmer äußerst optimistisch. Es ging um den Kauf einer Praxis, für die sich die beiden Zahnärzte bereits während ihres Studiums interessiert hatten. Da sie damals bereits wussten, dass der jetzige Praxisinhaber ohnehin kurz vor dem Ausstieg aus dem Berufsleben steht, nahmen sie frühzeitig Kontakt auf und signalisierten ihm ihre Pläne. Diese Pläne hatten sich im Laufe der Zeit konkretisiert und wurden von der zuständigen Kammer auch unterstützt. Ein renommierter Wirtschaftsprüfer, den sie ebenfalls von ihrem Konzept überzeugen konnten, erstellte ihnen Liquiditäts- und Rentabilitätsberechnungen, die zumindest für die ersten Jahre eine stabile finanzielle Basis versprachen. Hinzu kommt ein akzeptabler Kaufpreis, da der bisherige Inhaber offenbar mehr Wert auf einen möglichst kontinuierlichen Übergang legt als auf ein Aushandeln bis an die Schmerzgrenze.

Für die beiden Zahnärzte war das Konzept rund ...

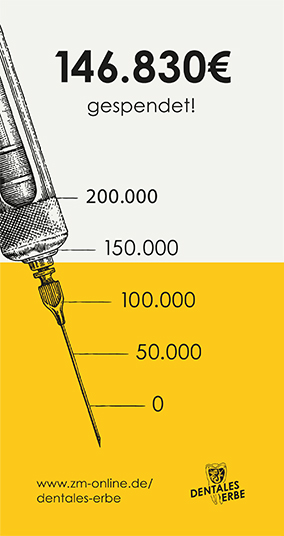

Patientenpotenzial, Kammerunterstützung, Wirtschaftsprüfer und nicht zuletzt der Wille zu unternehmerischem Engagement – alles sprichwörtliche „Schwergewichte“, mit denen man, so waren beide Existenzgründer überzeugt, auch die Kreditgeber mit ins Boot bekommen müsste. Konkret ging es um einen Betriebsmittelkredit über 300.000 Euro sowie um einen Überziehungskredit auf dem Praxiskonto in Höhe von 40.000 Euro. Als Sicherheiten, dies war im Übrigen auch mit der Kammer beredet worden, sollte zunächst die Praxisausstattung verpfändet werden. Abtretungen von zukünftigen Patientenforderungen sollten hinzukommen. Zumindest aus Sicht der beiden Zahnärzte war das Gesamtkonzept damit rund.

Diese Einschätzung aber wurde von der erwähnten Hausbank überraschenderweise nicht mehr geteilt: W. weiß heute nicht mehr, wie oft er die Sätze „Das kann in der heutigen Zeit ja auch schiefgehen!“ sowie „Wir müssen mit einer zunehmenden Bürokratisierung im Vorfeld von Kreditentscheidungen durch die Aufsichtsbehörden rechnen!“ bei der Präsentation des Konzepts zu hören bekam.

... aber die Bank stellt sich quer

Diese Äußerungen lassen durchaus Rückschlüsse auf das eingangs erwähnte „Basel IV“-Phänomen zu. Sich direkt dazu äußern wollte sich die Bank aber nicht. Immerhin war sie nach zähen Verhandlungen bereit, über das Darlehen „nachzudenken“. Einen Überziehungskredit wollte sie allerdings nur bis zur Höhe von 20.000 Euro bewilligen. Aber das war noch nicht alles: Darlehen und Überziehungskredit wären nur möglich bei gleichzeitiger Übernahme einer Bürgschaft durch die vermögenden Eltern von K. über sage und schreibe 200.000 Euro. Die, so der Bankmitarbeiter, „unbefriedigende Sicherheitenlage“ ließe eben keine andere Möglichkeit zu. Daran ändere auch die langjährige Geschäftsverbindung zu K. nichts.

Checkliste

Da bei geplanten Existenzgründungen neben der Frage der Kreditwürdigkeit („Bonität“) die Qualität der Kreditsicherheiten eine entscheidende Bedeutung bei der Kreditvergabe spielt, sollte rechtzeitig geklärt werden, ob und in welchem Umfang werthaltige Sicherheiten überhaupt zur Verfügung stehen.

Grundsätzlich gilt, dass Abtretungen („Zessionen“), etwa von Patientenforderungen, Sicherungsübereignungen des Praxis-Pkw oder Verpfändungen der Praxisausstattung, aus Sicht der Banken in der Regel nicht die Qualität an Werthaltigkeit bieten wie werthaltige Bürgschaften oder Grundpfandrechte.

Es gilt daher aber auch, dass die Bereitstellung werthaltiger Sicherheiten mit günstigeren Zinssätzen einhergehen sollte. Hier bestehen zum Teil erhebliche Verhandlungsspielräume auch für Existenzgründer als Kreditnehmer.

Nachdem ein weiteres Bankgespräch ähnlich unbefriedigend verlief, haben W. und K. ihre Finanzierungsstrategie mittlerweile geändert. Gemeinsam mit ihrem Steuerberater haben sie bereits Kontakt zur für ihr Bundesland zuständigen Bürgschaftsbank sowie zur KfW-Mittelstandsbank aufgenommen und ihre Gründungspläne auch dort vorgestellt. Vor allem das Konzept der Bürgschaftsbank ist für die beiden Zahnärzte äußerst interessant, da sie hier ihre wirtschaftlich geordneten Verhältnisse sowie das zu erwartende Erwirtschaften einer ausreichenden Rentabilität besser berücksichtigt sehen.

Michael Vetter,

Fachjournalist für Finanzen