Konzentration aufs Implantat

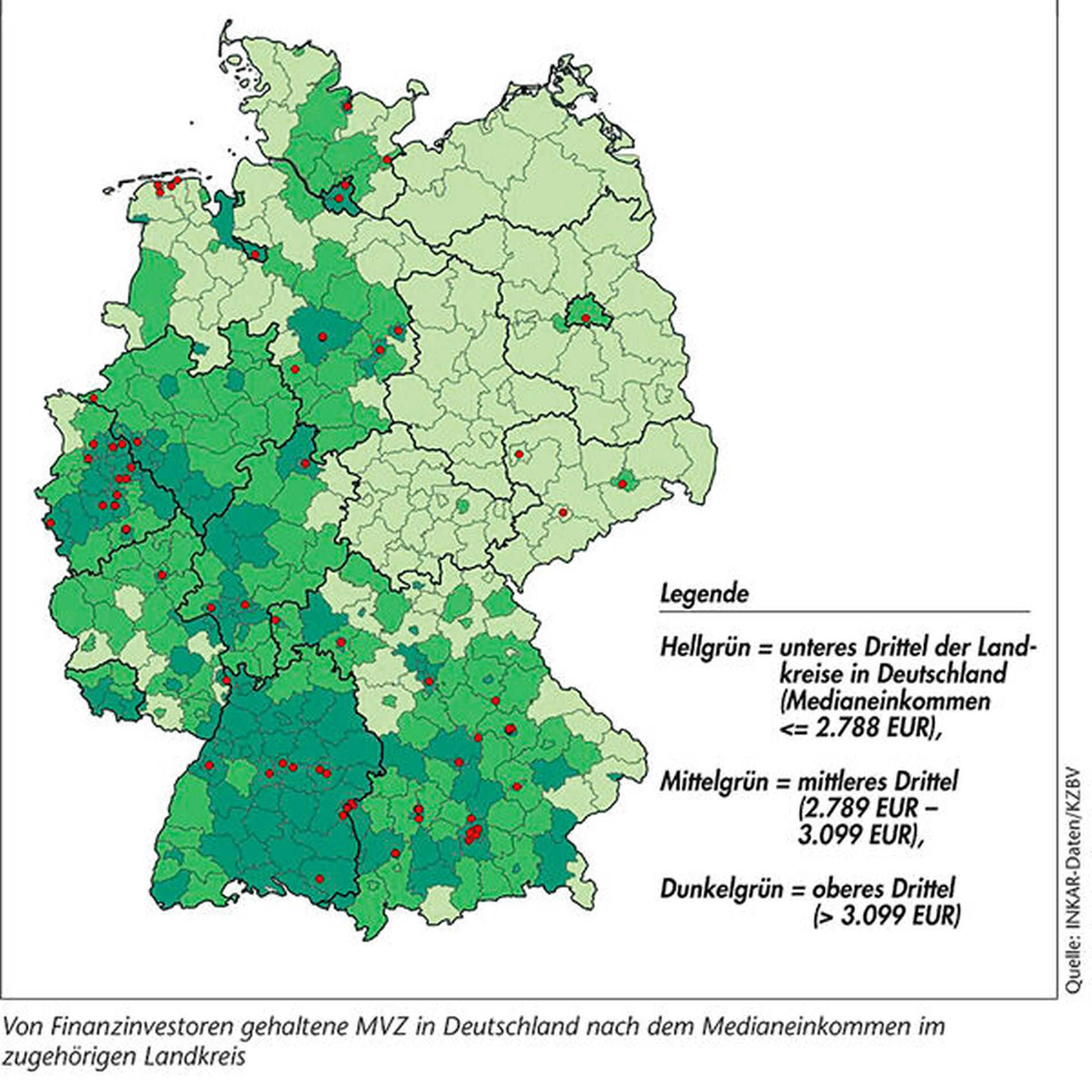

Aktuelle Zahlen der Kassenzahnärztlichen Bundesvereinigung (KZBV, Stand: 20. Dezember 2018) belegen: Alleine im 3. Quartal 2018 sind drei neue Großinvestoren in den deutschen Dentalmarkt eingestiegen – gerade Private-Equity-Gesellschaften investieren massiv. Die Wachstumsrate ist somit erheblich höher als es die eher konservativen Prognosen der KZBV bisher vermuten ließen.

Alle Fremdinvestoren schließen spätestens in diesem Jahr die Phase des Markteintritts ab und bauen ihre Präsenz massiv aus. Mit dem Ziel, sich Anteile zu sichern und diese dann für den Aufbau von Ketten zu nutzen – was unmittelbar auf die durchschnittliche Größe einer Kette durchschlägt. Von den derzeit vier Z-MVZ-Ketten in Deutschland mit zehn Standorten oder mehr sind schon jetzt zwei im Besitz von Fremdinvestoren. Experten gehen davon aus, dass innerhalb der nächsten zwei bis drei Jahre alle Betreiber über Netzwerke verfügen, die weit jenseits dieser Größenordnung liegen.

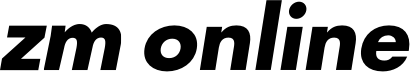

Die Fremdinvestoren-Z-MVZ sind regional stark konzentriert und siedeln sich vor allem in Großstädten, Ballungsräumen und einkommensstarken ländlichen Regionen an. Diese nach wie vor sehr dynamische Entwicklung hat entsprechend negative Auswirkungen auf die wohnortnahe, flächendeckende Versorgung: In Kombination mit dem demografischen Wandel des Berufsstands sind Engpässe in ländlichen und strukturschwachen Gebieten geradezu programmiert. Die Zahntechniker sind von dieser Entwicklung ebenfalls massiv betroffen: Auch sie bewerten diese Entwicklung– ebenso wie die Dentalindustrie – äußerst kritisch.

Das Krankenhaus bleibt das Tor

In anderen europäischen Ländern ist die Kommerzialisierung der zahnärztlichen Versorgung schon viel weiter fortgeschritten. Nicht ohne Grund äußerte der Dachverband der europäischen Zahnärzte (Council of European Dentists, CED) seine Sorge über die Sicherheit der Versorgung: Extreme Negativbeispiele aus Spanien, Großbritannien und Frankreich zeigen, was Patienten blühen kann, wenn die Rendite regiert.

Unübersehbar ist auch, dass die durch das GKV-Versorgungsstrukturgesetz von 2011 erfolgten Änderungen zum Ausschluss versorgungsfremder Investoren, bei denen Kapitalinteressen im Vordergrund stehen, ins Leere laufen. So stellt das Krankenhaus immer noch ein beliebtes Zugangstor zum Markt dar. Die mit dem GKV-Versorgungsstärkungsgesetz eingeführte Zulassung von arztgruppengleichen MVZ in der zahnärztlichen Versorgung 2015 begünstigte weiterhin die oligopolartigen Marktstrukturen wie auch eben jene besonders finanzkräftigen Investoren, die das vier Jahre zuvor beschlossene GKV-Versorgungsstrukturgesetz eigentlich explizit vom MVZ-Markt auszuschließen beabsichtigte.

Marktanalysten empfehlen: „High-End-Services“

Rund um die eigenen Strukturen werden Satellitenpraxen beziehungsweise Praxis-Netzwerke gebildet, zum einen um ein Zuweisernetzwerk für das eigene spezialisierte Flagschiff-Z-MVZ zu schaffen und zum anderen weitere potenzielle Übernahmepraxen zu generieren. Darüber hinaus werden eigene Dentallabore gegründet oder bestehende Labore übernommen, die zentral für die Versorgung sowohl des Netzwerks als auch der eigenen Z-MVZ sorgen sollen. Teils werden übliche Fortbildungsangebote für die Mitarbeiter zentralisiert und offensiv beworben. Derartige Strukturen sind für die Betreiber auch deshalb unabdingbar, weil sie ja einen vermeintlich zusätzlichen Mehrwert für besonders renditeträchtige Übernahmekandidaten bieten und als Investor besonders attraktiv erscheinen wollen. Schließlich gilt es, die Kette mit besonders konkurrenzstarken Praxen zu erweitern – und es wäre doch schade, wenn man diese „Cashcows“ an die Konkurrenz verliert. Der Kettenausbau erfolgt alsdann kontrolliert in weitere Regionen, wo neue sogenannte Z-MVZ-Hubs oder Flagschiffpraxen und Satelliten gegründet werden. Diese Marktkonsolidierung findet kontinuierlich, teilweise nacheinander oder auch parallel statt.

Doch wie bestimmen diese von Investmentfirmen gegründeten oder aufgekauften Z-MVZ das Versorgungs- und Leistungsgeschehen? Die KZBV-Analysen ergaben: Sie konzentrieren sich am Anfang der Expansion meist auf möglichst gewinnbringende Leistungsbereiche wie die Implantologie. Beratungsgesellschaften wie zum Beispiel Clairfield International empfehlen in Marktanalysen ihren Kunden explizit eine Konzentration auf „High-End-Services“, also kostenintensive Leistungsbereiche wie die Implantologie. Hier steht die Renditenmaximierung, nicht die Patientenorientierung im Vordergrund.

Höhere Fallwerte und Gesamtkosten

Eine Untersuchung der KZBV zum Abrechnungsverhalten der Z-MVZ im Vergleich zur Einzelpraxis und BAG für das 1. Halbjahr 2018 (Stand 20. Dezember 2018) zeigt, dass die Z-MVZ insgesamt erheblich höhere Fallwerte und Gesamtkosten je Fall im Leistungsbereich konservierende und chirurgische Leistungen (KCH-Bereich) aufweisen. Im Bereich Zahnersatz (ZE) werden relativ mehr Neuversorgungen und dafür weniger Wiederherstellungen erbracht, was auf eine verstärkte Orientierung hin zu kostenintensiveren Behandlungen – unter Einbeziehung von Mehrkostenleistungen – hindeutet. Dass zeigt sich auch in den höheren GOZ-Kosten je Behandlungsfall in Z-MVZ gegenüber den anderen Praxisformen.

Neuversorgung statt Wiederherstellung

Die Abrechnungsdaten Investoren-geführter Zentren im Vergleich zu den übrigen Z-MVZ erhärten die Vermutung, dass eine solche Strategie tatsächlich auch umgesetzt wird. So sind signifikante Unterschiede im Abrechnungsverhalten festzustellen – insbesondere im Bereich ZE, wo bei den Investoren-gesteuerten Z-MVZ ein Abrechnungsschwerpunkt zu erkennen ist. Auffällig sind zudem stark erhöhte KCH-Fallwerte, die bei Z-MVZ allgemein schon oberhalb der Vergleichswerte von Einzelpraxen und BAGs liegen, ein leicht erhöhter Anteil des GOZ-Honorars am Gesamtbetrag für Zahnersatz sowie eine höhere Abrechnungsintensität bei ZE-Neuversorgungen (insbesondere bei Einzelkronen und Brückenversorgungen). Eine bislang im Vergleich zu den übrigen Z-MVZ nochmals stärker ausgeprägte Tendenz zur Niederlassung in überversorgten Regionen mit überdurchschnittlich hohem Einkommen spricht ebenfalls für eine stärkere Renditeorientierung Investoren-geführter Z-MVZ.

Die größten MVZ-Ketten in Deutschland

Lfd. Nr. | Name | Anzahl der Standorte |

|---|---|---|

1 | Dr. Z | 23 |

2 | MVZ-Gruppe Dr. Eichenseer | 13 |

3 | DDent MVZ GmbH | 12 |

4 | MVZ-Gruppe Dr. Hansen | 11 |

5 | Fair Doctors | 8 |

6 | Dres. Tausend & Hirschmann | 7 |

7 | Meindentist | 7 |

8 | Zahnstation GmbH | 6 |

9 | Dencia/MVZ Sachsen Praxen & Kollegen | 5 |

10 | Dr. Markus Stredicke & Kollegen | 5 |

11 | Dr. Masur & Kollegen | 5 |

12 | Kieferorthopädicum MVZ GmbH | 5 |

13 | Par Aixcellence | 5 |

Quelle: KZBV

Konzentriert auf Citys und Ballungsräume

Aber was ist mit dem vermeintlichen Argument, das versorgungsfremde Investoren stets anführen: Eine räumliche Konzentration auf Großstädte und Ballungsräume würde durch sie nicht stattfinden? Insbesondere auf dem Land würden ihre Z-MVZ die Versorgung sicherstellen, ohne sie wäre die ländliche Versorgung in Zukunft gar nicht aufrechtzuerhalten. Vielmehr würde bewusst in ländliche Regionen investiert, auch weil dies ökonomisch Sinn mache. Schließlich sei pro Behandler eine viel größere Anzahl von potenziellen Patienten zu versorgen, das Marktpotenzial weitaus attraktiver.

Die bisherigen Strukturdaten zu Investoren-geführten Z-MVZ belegen diese Behauptungen freilich nicht. Im Gegenteil: Die 75 Z-MVZ, die sich derzeit in der Hand von Groß- und Finanzinvestoren befinden, verteilen sich fast ausschließlich auf Großstädte und Ballungsräume. Dabei fällt die Konzentration auf gut bis sehr gut versorgte Regionen noch stärker aus, als dies ohnehin schon bei der Betrachtung über alle Z-MVZ der Fall ist. Insgesamt 86,7 Prozent der zahnärztlichen Investoren-MVZ finden sich im städtischen Bereich. Betrachtet man den gesamten Z-MVZ-Markt entfallen „nur“ knapp 81 Prozent auf Städte.

Dort angesiedelt, wo das Geld sitzt

Noch extremer fällt die Konzentration bei der Verteilung der Z-MVZ nach Medianeinkommen ins Auge. Ganze neun von zehn (89,3 Prozent) aller Investoren-Z-MVZ sind in Regionen angesiedelt, in denen die Bevölkerung ein überdurchschnittliches Medianeinkommen erzielt. Zum Vergleich: Über alle Z-MVZ sind dies 78,9 Prozent. Kombiniert man die Stadt/Land-Verteilung und das Medianeinkommen (hoch/niedrig), stellt man fest, dass gerade einmal 5,3 Prozent der zahnärztlichen Investoren-MVZ in ländlichen Bereichen mit niedrigem Medianeinkommen liegen – also in strukturschwachen Gebieten, in denen am ehesten Engpässe und Unterversorgung drohen. Bei der Gesamtheit aller Z-MVZ sind dies immerhin noch 11,8 Prozent. Umgekehrt liegen 81,3 Prozent aller Investoren-Z-MVZ in städtischen Bereichen mit hohem Medianeinkommen. Bei der Verteilung der Investoren-Z-MVZ bezogen auf die entsprechenden (Bedarfs-)Planungsbereiche, ergibt sich das folgende Bild: Über 84 Prozent liegen in gut bis sehr gut versorgten Planungsbereichen.