Steuerfallen für Existenzgründer

Genau genommen können auch etablierte Praxen in Steuerfallen tappen, da es häufig an der Kommunikation zwischen Steuerbüro und Praxisinhaber hapert. Vor allem Gründer sollten aber die zwei bedeutendsten Steuerfallen in den ersten Jahren umgehen.

Steuerfalle „Nachzahlungen“

Fällt der Gewinn im ersten Jahr der Niederlassung noch nicht so hoch aus oder ergibt sich eventuell sogar ein steuerlicher Verlust, ist die Bilanz im zweiten und im dritten Jahr meist besser. Dies liegt unter anderem daran, dass eine Praxis sich in den ersten Jahren erst entwickelt und das volle Potenzial heben muss.

Warum der Gewinnanstieg in den ersten Jahren neben der normalen Praxisentwicklung so stark ist, zeigt Tabelle 1 anhand der Zahlungen der KZV Nordrhein. Praxisstart war Januar 2023. Während bei einer laufenden Praxis zwölf Abschläge und vier KZV-Restzahlungen für konservierend-chirurgische Leistungen (also Basis-Leistungen) gezahlt werden, erhält eine neu gegründete Praxis lediglich elf Abschlagszahlungen und zwei Restzahlungen. Die verbliebenen Zahlungen des Gründungsjahres folgen erst im Januar und im April 2024. Die Kosten sind jedoch vom ersten Tag an in voller Höhe vorhanden und somit nicht durch die Einnahmen gedeckt. Erst im zweiten Jahr erhält die Praxis die vollständig erbrachten Umsätze seitens der KZV. Dies führt dazu, dass der steuerliche Gewinn und auch die Liquidität im ersten Jahr der Selbstständigkeit häufig gegen null läuft oder sogar ein Verlust entsteht. Dies ist kein Grund zur Sorge, sollte aber steuerlich und auch liquiditätstechnisch aktiv gesteuert werden. Für die nötige Liquidität in dieser Zeit sorgt in der Regel ein ausreichender Kontokorrentrahmen oder ein Betriebsmittelkredit der Bank.

Wenn man die Gewinnentwicklung nachvollzogen hat, dann muss man im zweiten Schritt das System der Festsetzung von Steuerbescheiden verstehen. Die Frist zur Einreichung der Einkommensteuererklärung wurde aufgrund von Corona verlängert. Folgende Abgabefristen gelten für die kommenden Jahre, sofern Sie einen Steuerberater mit der Einreichung beauftragen:

2023: 2. Juni 2025

2024: 30. April 2026

2025: 1. März 2027

Je nach Finanzamt und dortiger Personalsituation kann es bis zu sechs Monate dauern, bis die Steuererklärung bearbeitet und ein Steuerbescheid mit einer Zahlungsaufforderung erlassen wird. Dadurch ergibt sich ein großer zeitlicher Verzug zwischen dem Jahr, in dem der Gewinn erzielt wurde und dem Zeitpunkt, zu dem die Steuer zu leisten ist. Als Freiberufler leistet man normalerweise viermal im Jahr – nämlich zum 10. März, 10. Juni, 10. September und 10. Dezember – Einkommensteuervorauszahlungen an das Finanzamt. Aber natürlich nur, wenn man auch einen Gewinn erzielt hat und das Finanzamt darüber Bescheid weiß. Zusätzlich ist es wichtig zu wissen, dass das Finanzamt berechtigt ist, auch für bereits abgelaufene Jahre, für die es noch keinen Steuerbescheid gibt, sogenannte nachträgliche Steuervorauszahlungen festzusetzen. Dies kann zu hohen zusammengeballten Steuerzahlungen führen, auf die man vorbereitet sein sollte.

Dazu ein Beispiel mit folgenden steuerlichen Gewinnen bei Aufnahme der Tätigkeit zum 1. Januar 2023:

2023: + 10.000 €

2024: + 100.000 €

2025: + 150.000 €

Für die einzelnen Jahre werden vereinfacht folgende gerundete Steuerzahlungen fällig, wenn wir die Berechnung für eine kinderlose und ledige Person vornehmen, die Beiträge an das Versorgungswerk zahlt und privat versichert ist: (siehe auch Kasten)

2023: 0 €

2024: 25.000 €

2025: 50.000 €

Tipp

In der Regel wird für Zahnarztpraxen zur Ermittlung des Gewinns die Einnahmen-Überschuss-Rechnung angewandt. Vereinfacht bedeutet dies, dass von den tatsächlich geflossenen Umsätzen die tatsächlich gezahlten Ausgaben abgezogen werden und die Differenz den Gewinn ergibt. Vor allem im Gründungsjahr kann es sinnvoll sein, freiwillig eine Bilanz zu erstellen. In diesem Fall werden die Einnahmen in dem Jahr versteuert, in dem die Leistung erbracht wurde und nicht, wann das Geld geflossen ist. Damit zieht man künstlich Einnahmen aus dem Jahr 2024 in das Jahr 2023. Dies ist in unserem Beispiel sinnvoll, weil jeder Steuerpflichtige einen Grundfreibetrag von rund 10.000 € hat und zudem Sonderausgaben wie z.B. Beiträge zum Versorgungswerk und zur Krankenversicherung die Steuerlast zusätzlich mindern. Dadurch erreicht man, dass man im Jahr 2023 weiterhin keine Steuer zahlt und sich die Steuerlast im Jahr 2024 zusätzlich um mehrere tausend Euro mindern wird. Nach einem Jahr, also ab 2024, kann man dann zur Einnahmen-Überschuss-Rechnung wechseln.

Wenn man die Steuererklärungen 2023 bis 2025 zu den oben genannten Fristen einreicht und unterstellt, dass das Finanzamt sechs Wochen später einen Steuerbescheid erlässt, dann werden in den Jahren folgende Steuern fällig:

2023: 0 €

2024: 0 €

2025: 0 €

2026: 75.000 €

2027: 100.000 €

ab 2028: 12.500 € pro Quartal

Wenn Ihr Steuerberater Sie auf diese Zahlungen nicht vorbereitet und Sie keine Rücklagen gebildet haben, führt dies zu erheblichen Schwierigkeiten. Und das in der Startphase Ihrer Selbständigkeit.

Selbstverständlich kann man die Zahlungen an das Finanzamt auch gezielt steuern und aktiv einen Antrag auf Festsetzung von Vorauszahlungen stellen. Dies bereits im Jahr 2024. Damit vermeidet man Steuerüberraschungen, aber muss andererseits auch Liquidität frühzeitiger an das Finanzamt abtreten. Dies ist jeweils eine individuelle Entscheidung. Sie sollte aber proaktiv getroffen werden.

Steuerfalle „Abschreibungen“

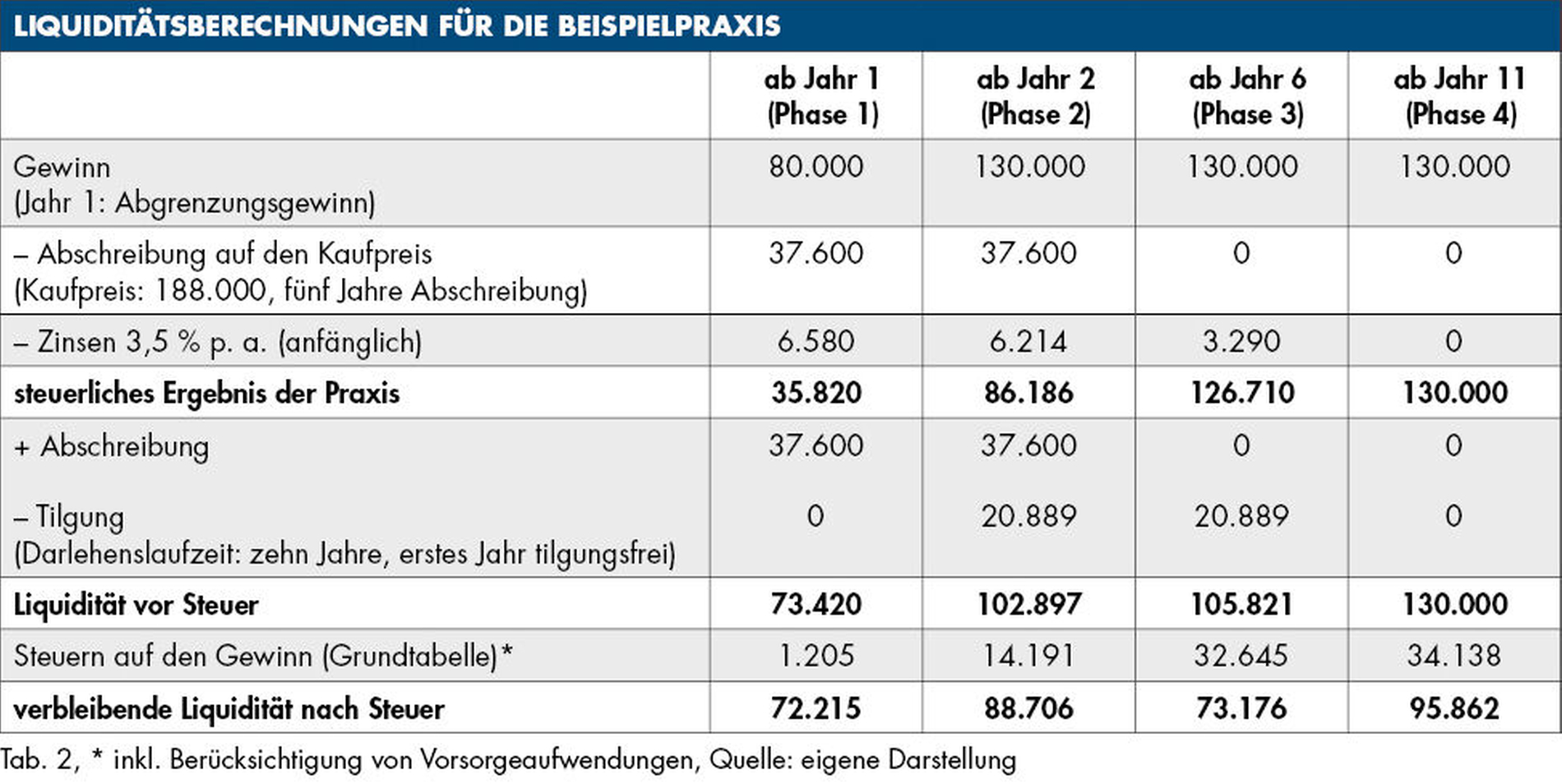

Vorsicht ist auch wegen der „Abschreibungs-Falle“ geboten. Die Abschreibung ist eine steuerliche Regelung, die dafür sorgt, dass größere Investitionskosten in der Zahnarztpraxis nicht sofort im Jahr der Zahlung den Gewinn mindern, sondern zeitlich gestreckt über die voraussichtliche Nutzungsdauer des Wirtschaftsguts. Umso höher die Praxisinvestitionen sind, umso höher ist auch die Veränderung der Steuerbelastung beim Wegfall der Abschreibung. Bei der Übernahme einer Einzelpraxis wird der Kaufpreis für den immateriellen Wert, also den Patientenstamm, über drei bis fünf Jahre abgeschrieben. Bei einem unterstellten Kaufpreis von 188.000 € und einer fünfjährigen Abschreibungszeit mindert sich der Gewinn in den ersten fünf Jahren um jeweils 37.600 €. Wenn diese Abschreibungen von einem aufs andere Jahr wegfallen, ist auch die zu zahlende Steuer entsprechend höher – von einem aufs andere Jahr rund 16.000 € höher, um genau zu sein. Das heißt, Sie bezahlen mehr Steuern, obwohl Sie nicht mehr Geld einnehmen. Diesen Zeitpunkt sollte man als Praxisinhaber ebenfalls kennen, denn oftmals laufen die mit den Investitionen zusammenhängenden Finanzierungen länger als die Abschreibungsdauer. In diesem Fall ist man einerseits mit den Rückzahlungen an die Bank belastet und gleichzeitig mit viel höheren Steuerzahlungen.

Das folgende Beispiel soll dies verdeutlichen. Ausgangsdaten sind dabei folgende:

Kaufpreis: 188.000 €

Abschreibungsdauer: fünf Jahre

Abschreibung: 37.600,00 € pro Jahr

Finanzierung: Tilgungsdarlehen mit 3,5 Prozent Zinsen über zehn Jahre, ein Jahr tilgungsfrei

Die Praxis erzielt im ersten Jahr bereits einen Gewinn von 80.000 €, danach konstant 130.000 €.

Die Phasen 1 und 2 bilden den Zeitraum, in dem die Abschreibungen sich steuerlich als Betriebsausgabe auswirken, wobei Phase 1 als Gründungsjahr noch einen geringeren Gewinn ausweist.

Phase 3 zeigt den Zeitraum, in dem die Abschreibungen wegfallen, in der aber noch Zinsen und Tilgungen an die Bank zu leisten sind. Ab dem sechsten Jahr verringert sich das verfügbare Geld aus der Praxis um circa 14.000 €. Durch eine entsprechende Steuer-Hochrechnung Ihres Steuerberaters werden Sie auf diese Veränderung vorbereitet. Ziel sollte es sein, entweder in den ersten fünf Jahren Rücklagen für die späteren Jahre zu bilden oder den Praxisgewinn in den ersten fünf Jahren so zu steigern, dass praktisch keine Liquiditätslücke mehr besteht.

Phase 4 zeigt den Zeitraum, in dem sowohl die Abschreibungen als auch die Zinsen und Tilgungen weggefallen sind. Hier erholt sich die Liquiditätssituation.

Fazit

Man kann beide Steuerfallen einfach entschärfen, indem man in regelmäßigem Austausch mit dem Steuerbüro steht. So kann gemeinsam entschieden werden, in welcher Form Steuerrücklagen gebildet oder die Vorauszahlungen erhöht werden. Eventuell ergeben sich weitere gestalterische Maßnahmen, die man ebenfalls nur im persönlichen Austausch entwickeln kann.